Hohe Risiken bei US-Aktien

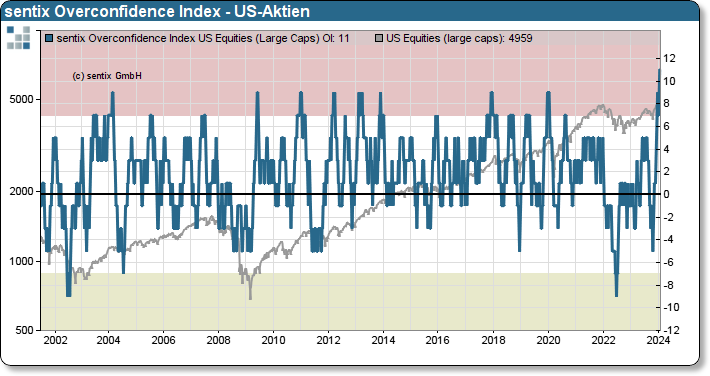

US-Aktien haben in den letzten Wochen einen neuen Allzeit-Gipfel nach dem anderen erklommen. Im sentix Overconfidence Index hat dies ebenfalls zu einem Allzeit-Hoch geführt. Dieser Index zeigt Risiken auf, die aus einer zu einseitigen Kursentwicklung resultieren. Auch im Risikoradar sind die erhöhten Risiken bei US-Aktien inzwischen deutlich zu erkennen.

Strategische Einschätzung (Februar 2024)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

Makro: Seitens der sentix Konjunkturindizes gibt es grundsätzlich keine neuen Einschätzungen zu vermelden. Die Konjunkturkrise in Deutschland dauert an und die Rezession erweist sich als hartnäckig. Es fehlt an politischem Willen und entsprechenden Entscheidungen, die Lage zum Besseren zu wenden. Deutschland belastet die Eurozone erheblich, denn wie auch in anderen Regionen der Welt können sich die Europa-Daten etwas verbessern. In Asien ex Japan sowie in Japan sieht es dagegen um einiges besser aus, ohne aber die ganz großen Wachstumsimpulse zu senden. Insgesamt gesehen bleiben aber die Aussichten für Aktien unter Makro-Gesichtspunkten eher negativ.

Die USA erweist sich weiter als robust. Die Lagewerte steigen deutlich. Was aus Sicht der Konjunktur positiv ist, entpuppt sich aus Sicht der Bondmarktanleger dagegen als erheblicher Dämpfer der Zinshoffnungen. Die FED dürfte länger auf der Bremse stehen bleiben, als viele es noch vor einigen Wochen erwartet hatten. Zinssenkungshoffnungen scheinen nun vor allem nur bei der EZB angebracht. Denn auch in Japan mehren sich die Indizien, dass die Bank of Japan ihren Wechsel zu einer restriktiveren Geldpolitik ebenfalls vollziehen wird.

Dies lenkt unverändert den Blick auf den Japanischen Yen, der aus Makrosicht inzwischen einen erheblichen Aufwertungsvektor ausgebildet hat. Zu den Rohstoffmärkten senden die Konjunkturdaten derzeit keine starken Signale in die eine oder andere Richtung.

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

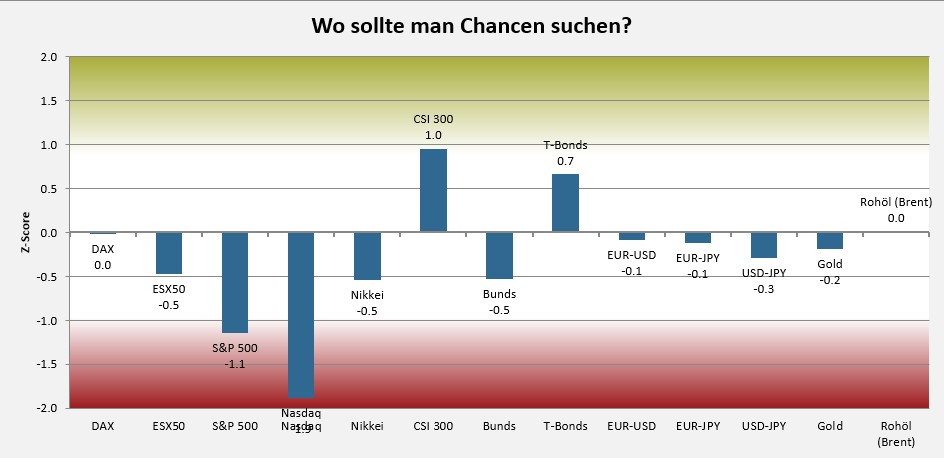

Im sentix Risikoradar (s. nachfolgende Grafik) werden erhebliche Risiken für US-Aktien angezeigt. Diese resultieren vor allem aus einer hohen "Overconfidence". Der entsprechende sentix-Index bewertet die Sequenz, in der Kursgewinne und -verluste in einem Markt entstehen. In den USA lag in den letzten Monaten eine sehr stark einseitige Sequenz steigender Kurse vor. Dies begünstigt ein riskantes Anlegerverhalten. Hinzu kommt eine technische überkaufte Marktlage. Bei US-Technologiewerten, die von den "Magischen 7" - also den führenden und hoch kapitalisierten US-Technologiekonzernen - angetrieben werden, messen wir zudem eine erhöhte Positionierung der Anleger.

Chart: Overconfidence Index US-Aktien

Letztere ist nicht mehr von einem steigenden Grundvertrauen getragen, so dass sich die Risikosignale in Gewinnmitnahmen und damit einer Korrektur auswirken könnten. Im Gegensatz zu den US-Märkten sendet das Risikoradar zu chinesischen Aktien Chancen-Signale. Ein Wechsel von den US-Aktien, die am Top stehen, zu China-Aktien, die sich mühsam eine Bodenbildung erarbeiten, könnte damit Sinn machen und wird auch von uns in unserem globalen Aktienmandat berücksichtigt. Zu China ist zudem zu bemerken, dass wir kurz vor dem chinesischen Neujahrsfest stehen. 2024 ist ein "Jahr des Drachen", was in China positiv wahrgenommen wird.

Im Bondbereich zeigen sich keine großen Veränderungen. Bunds weisen moderate Risiken, US-Bonds moderate Chancen auf. Aus der Makroanalyse ergeben sich bei Bunds eher Chancen im kurzlaufenden Bereich, für die USA sogar leichte Chancen auch bei länger laufenden Anleihen. Das Risikoradar stützt diese Analyse. Zu den anderen Märkten liegen keine besonderen Risiko-Signale vor.

Chart: sentix Risikoradar

Unter saisonalen Aspekten ist der Februar meist ein durchwachsener Monat für Aktien mit Konsolidierungstendenzen in der zweiten Monatshälfte. Der März, mit den bekannten "Iden des März" und dem wichtigen Verfallstermin an den Futures-Märkten ist dagegen der eindeutig spannendere Monat. Auch in US-Präsidentschafts-Wahljahren ist vom Februar eher weniger zu erwarten. Bei Bonds flaut nun im Saisonkalender die positive Phase ab, während die Rohölpreise zunehmend Rückenwind erhalten. Hier ist die typische Frühjahrsbelebung und die sogenannte "driving season" rund um Ostern ein wichtiger Saisonfaktor. Der US-Dollar ist bis Mai saisonal unterstützt.

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

Seitens der taktischen Modelle liegen derzeit weitgehend neutrale Signale vor. Das schwache strategische Grundvertrauen in Aktien verhindert Kaufsignale. Bonds befinden sich in einer Konsolidierungsphase. Und auch bei Währungen fehlt es an nachhaltigen taktischen Signalen.

Zusammenfassung

Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Positionierung, welche sich in den sentix-Fonds wiederfinden.

Unter Berücksichtigung der Makroanalyse und der Risikoradar-Signale bleiben wir bei Aktien in einer defensiven Grundpositionierung. Auch taktisch erhalten wir derzeit keine positiven Impulse. Einzig der Wechsel von den USA zu China scheint aussichtsreich, was wir auch in der relativen Positionierung entsprechend abgebildet haben.

Im Bondbereich hatten wir Ende 2023 die Duration deutlich reduziert und in die Kursschwäche erste kleinere Rückkäufe getätigt. Aktuell setzen wir bei Bonds auf Optionsstrategien (short Puts und short Calls), die einen attraktiven Zusatzertrag in einer temporären Seitwärtsphase generieren. Bei Edelmetallen bleiben wir, nicht zuletzt auch wegen der positiven Diversifikationseffekte einer Beimischung von Gold und Silber, investiert und haben sogar in den letzten Wochen die Position leicht ausgebaut.

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier: